美国股市会继续向上升还是会向下调?

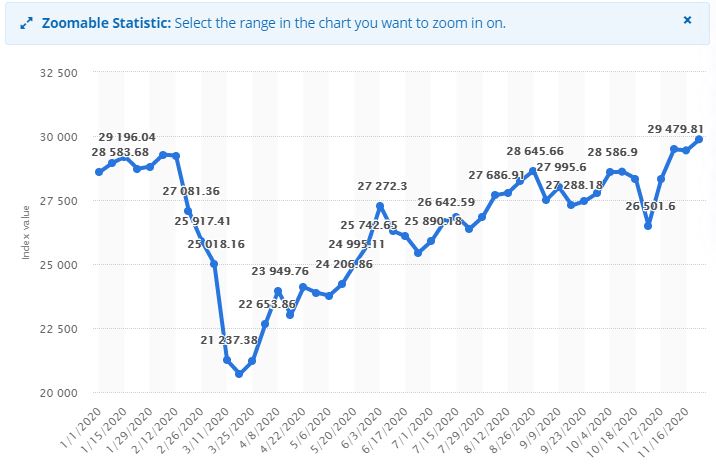

在2020年3月因为新冠疫情的肆虐,美国股市也经历了前所未有下跌。美国股市在短短的一个星期里遭遇了3次的熔断。道琼斯指数从26,000点下跌到20,000点。

而纳斯达指数也从9,600多点下跌到7,300点。

但是就在大家都认为美国股市即将进入萧条时,股市过后竟然强劲的反弹,在短短的几个月里一路攀升,到了11月尾,道琼斯和那斯达指数居然还双双的创下了历史新高,让很多人都始料不及。

摩根大通银行还称说,明年美国股市将会再飙升26%,标普500指数将在2021年底飙升至4,500。因为它拥有多年以来的“最佳配置之一”(One of the best setups)。

现在我们也可以看到很多人在Youtube大谈股票,很多关于投资美股的Youtube 频道如雨后春笋的冒出来向大家评论和介绍投资美股。其中有价值投资的,有技术分析的,有短期的,有长期的。琳琅满目,让人眼花缭乱,有种信息超载(Information Overloaded)的感觉。

还可以进入股市购买股票吗?

纵观现在的股市,可以说是科技股的天下。许多的股票都飙升了好多倍。如果你现在想买到便宜的科技股,难度是非常的高。

比如说最多人追捧的FAANG 股票,它们的价格也非常的高。我们可以一起来看看FANNG股票目前的本益比(PE):

Facebook: 31

Amazon: 93

Apple: 35

Netflix: 79

Google: 34

这5只知名度最高的科技股它们的本益比最低都超过30倍,一点也不便宜。

其他的股票如Beyond Meat(BYND)从50美元上升到接近200美元,微软(MSFT)从132美元上升到215美元,NVIDIA(NVDA)从180美元上升到530美元,蔚来汽车(NIO)从2美元上升到54美元等。

而特斯拉从400多美元上升到2500美元,然后1股分拆变5股,分拆后的股价又上升到接近600美元,如果没有分拆的话,就是等于3,000美元一股了。差不多跟Amazon的股价一样了。

这使到Tesla的首席执行员 Elon Mask 的财富也水涨船高,现在他的财富已经超越微软的比尔盖茨,成为了全世界第二最富有的人,他目前的财富是1,280亿美元,只是排在Amazon创办人 Jeff Bezos 之后, Jeff Bezos目前的财富是大约1,860亿。

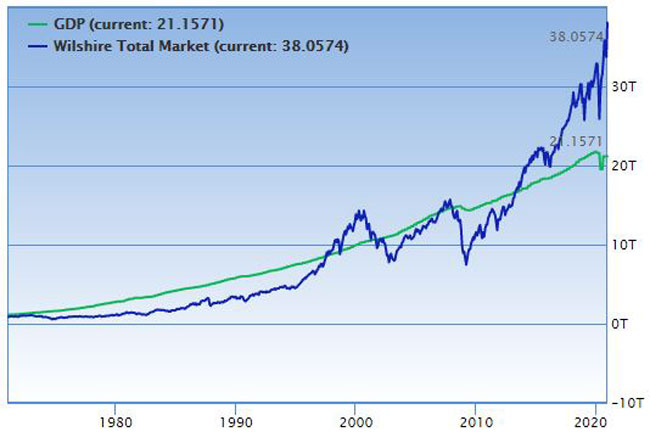

巴菲特指数(Buffett Indicator)

巴菲特指标也叫Wilshire指标,是指美国股票市场总估值与GDP比率的一个对比。 股票市值占GDP的比率的计算是非常简单与直接,巴菲特当然不是第一个或唯一一个使用它来评估市场价值的投资者。

他的名言来自2001年《福布斯》(Forbes)文章,其中巴菲特讨论相关的投资策略。

在2020年巴菲特指标为:

- 美国市场总值:$ 44.0 Trillions

- 当前(预估)的GDP:$ 21.4 Trillions

- 巴菲特指标:203%

根据巴菲特治标所显示的比率,我们可以看到目前这两者之间的分歧是美国有史以来最大的。股市与当前经济状况持相反方向。

美国GDP已降至负31%的年化增长率,这个降幅基本上等同于大萧条。(在1929的大萧条期间,GDP下降了30%。)

而且目前美国还有1,260万人正在面临失业。

超级乐观的投资者

很多在股市投资的投资者到现在都非常的乐观,他们觉得美国的股市还可以持续上升一段很长的时间。

但是我们要知道的是,以现在的普遍股市价格来看其实一点都不便宜。做个比例,如果你要购买整个美国的股票市场,那么你所需要付出的价钱几乎是美国GDP的2倍。试问你愿意吗?

巴菲特说,当威尔什(Wilshire)指数超过100%时,您应该感到不安。而现在更是超过200%,你是不是应该感到非常不安与担心呢?

从这个指数我们就可以知道美国股市与真正的宏观经济现实之间的距离相差有多远。

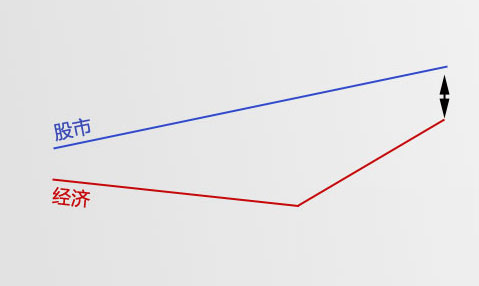

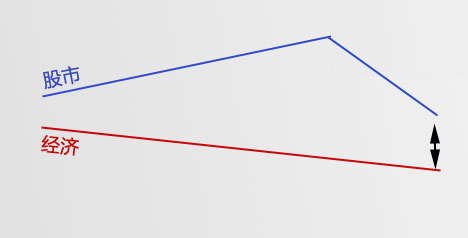

股市与经济严重脱钩

目前可以看到股市与经济的鸿沟不断的扩大。这对于未来的的经济并不是一个好现象。

从这个图我们可以看到经济在往下走,但是股市却在往上升,从而形成了越来越大的鸿沟。

如果要股市处在比较健康的水平,那么经济就要有所好赚。如果经济变好了,GDP上升了,那么股市与经济的鸿沟就会缩小。

而如果经济持续没有好转,还一直恶化,那么股市不可能一直向上升。迟早都会做出调整以反映真正的经济状况。

标普500股价膨胀

美国最大的500家公司,俗称 标普500(S&P 500),这些公司10年经通货膨胀因素调整后的平均收入为16, 而投资者愿意为每股价值1美元的公司支付31美元。 这意味着现在投资者愿意以历史购买价的两倍来购买这些公司。

新冠疫情“免疫”

最近的美股大涨的其中一个原因就是投资者们对疫苗有信心。虽然Pfizer 和Moderna宣布他们的疫苗又超过90%有效,但是疫苗的推出时间还是不确定。

尽管前世界包括美国受COVID-19感染的人数在不断增加,但美国股市仍然破了新高。 投资者似乎对COVID-19所带来的伤害免疫了。 因此,很多人认为未来大型股市崩盘的机会并不大可能发生。

但是大家要知道的是,现阶段的疫苗并不是百分之百完全有保障的。现在所有的疫苗都还只是处在测试的阶段。接受测试的人群其实也不是很大。所以可预见的是这些公司还需要更多时间来做更大规模的测试。

而在做了大规模的测试之后,疫苗的有效率是不是还是可以达到95%,或是接受测试的人群会不会出现副作用,这些都还是不得而知。

而就算通过了第三阶段得测试,我们还要知道当局需要多久时间才会获得食品和药物管理局(FDA)的批准?在获得FDA批准过后,又需要多长的时间才能够批量生产?量产过后,又要多久才能让全世界的人获得疫苗的注射?

疫苗的储存和运输也是一个问题。而且疫苗是需要分两次注射才有效。只是注射一次是不会让人们的身体产生抗体的。那要完成注射这两针需要用多长的时间?过后要多久身体才会产生抗体?

所以中间是有很多的不确定性。

人类与病毒之间的战争,注定是一场持久战。猜测在未来的3到5年内,新冠病毒将表现出症状轻微或没有症状。

量化宽松政策

问题在于股市的增长不是因为经济形势好转,而是因为美国的量化宽松政策。国家不停的印钞票,不停的向人民撒钱。当人民从政府那里获得他们的刺激资金,他们就将这些钱投入到股市中, 从而提升了股市。

我们需要知道的是在美国股市的投资者当中,散户投资者只占了20%,而80%的投资者都是投资机构。这些投资机构通常都是根据控制美国经济的美国联邦储备局定下的方向来购买股票。

当联邦储备局将银行利率降到0%时,就会促使很多人把钱从银行拿出来,去找其他可以提供他们更高投资报酬率的管道。

而当联邦储备局印更多的钱注入经济,这些投资机构就会认为经济将会很快好转。而经济好转就意谓着股市将会上升,所以他们就会把更多的钱注入股市。

联邦储备局已经注入了3万亿美元的资金。并且,当局已经说了,如果需要,他们准备在将来印更多的钱。

在联邦储备局这么讲后,投资机构更是有足够的信心继续投资并继续购买股票,即使是在这种经济不景气的环境下。

但是,从经济角度来看,联邦储备局是不可能一直不断的印钞票的。如果一直这样,那么到最后,那“看不见的手”将会自动为美国进行一些调整。

如果他们继续印不计其数的钱,那么美国可能会像津巴布韦那样,最终演变成疯狂的通货膨胀。津巴布韦最终发行了一张天文数字的100万亿元的钞票,但是如果兑换成美元,它仅值40美分。

总结

疫情期间所造成的经济危害和损失,会不会在疫情结束后它的后遗症开始显现呢?他会不会使全球的经济低迷一段时间呢?这个也是我们需要考虑的。

一般来说人们通常会想,如果经济好转,股市就会上升,而如果经济恶化的话,股市就会下跌。

有些人提出说公司的股价大概等于它的未来现金流量折现总和。简单来说就是把公司未来可能的收入都预测算进现在的价格内。

所以如果公司未来有好的经济发展,这自然将提升公司的平均股价,好让商业市场的大饼更大。 相反的,经济萎缩使股价下跌。因为意味着整体大环境销售下降,导致公司消耗现金收入却没有增加。

你们觉得股市会继续上涨还是很快将要回调呢?

猜你喜欢: