欧特克(Autodesk) – 在纳斯达的一只黑马股ADSK

这次要谈的不是大马股票,而是一家在美国 Nasdaq上市的科技股,股票代号是ADSK,大家猜到是什么公司吗?

它就是一家以制作工业应用软件而闻名的Autodesk。

历史回顾

在1970年时,有一个名叫Mike Riddle的人建立并开发了第一个CAD(Computer Aided Design)程序或电脑辅助软件。这个软件后来演变成了AutoCAD,并且在最后出售给了Autodesk。

Mike Riddle只是一名电脑程序编码员,他对成为一名推销员不感兴趣,所以他虽然开发了CAD,却没有怎么的去推广它。

后来有一个叫John Walker的人听说过这个CAD软件,他就向Riddle1出价,要以8000美元将其收购。 但是Riddle想要卖的价格是1万5千美元,所以无法达到共识。

不过,后来他们达成了一项协议,就是Riddle只以1美元的价格将AutoCAD卖给John Walker,但是John Walker必须在每一笔的软件销售中支付Riddle 10%的酬劳。

John Walker 同意了。当他回到硅谷,马上就建立了一个编码团队,增强了产品的功能,并获得了巨大的成功。 Riddle也得到了丰厚的酬劳。

这就是Autodesk一个简短的历史回顾。

公司的产品

这家公司专门为工程,建筑,室内设计,制造,教育和娱乐业制作相关软件。

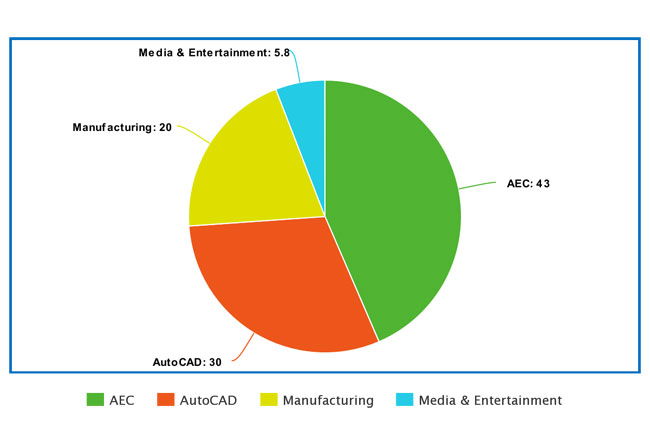

这里列出公司主要软件的销售比率:

- AEC 建筑工程(43% )

- AutoCAD(30%)

- 制造业Manufacturing (20%)

- 媒体和娱乐media and entertainment (5.8%)

Autodesk最为人所知的软件就是以AutoCAD,但是现在占公司最大销售比率的是AEC。

现在它们也已经开发了广泛的产品,例如 Sketchbook.

SketchBook是一款绘图软件,它可以让设计师,建筑师和概念艺术家快速绘制他们的构思,并创建精美的插图。

从中我们可以了解到,Autodesk是有持续不断的开发新产品。

公司成功转型

Autodesk现在也已转型成为一家提供SaaS服务的公司。

什么是SaaS呢?

SaaS (Software as a Service) 是个提供云端的服务,就是说它已经不像以前一样,如果你使用一种软件,你就购买一个license许可证。Saas的服务是您无需下载软件,只要你订阅他们的云端软件,即可在你的电脑运行,运用和更新。该软件应用程序可以是任何软件,从办公软件到其他商业应用APP都可以是Saas的一种。

其他的类似的公司有 Adobe, Salesforce, Square, Splunk等等。

上市公司

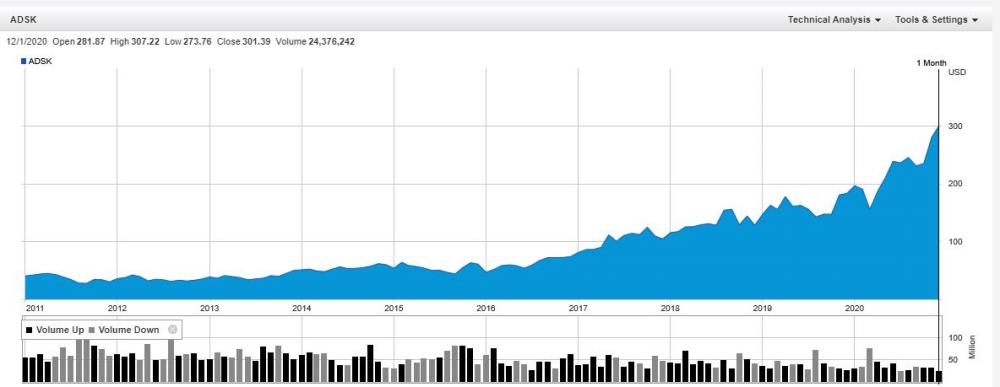

Autodesk 是在 1985 上市,现在可以说是一家大型公司。他们的市值大概是500亿美元, 最近的股价刚冲过$300.

我们可以计算出它在市场的流通股。就是以股票市值除以股票价格得出。这样我们就可以得出Autodesk共有2.20亿的股票在市场流通。

其中一个评估公司的价值就是计算这家公司未来的自由现金流,然后将所获得的数字算回来今天的价值。现在让我们看看这间公司的自由现金流:

在 2016年时,它有9千4百万美金, 然后在2017年下降到负数。2018年又转为正数,现金有3.1亿美金。在2019年达到14亿美金。

这样的公司我们是比较难去估值它,因为它的现金流没有持续性,不断的上上下下。因为你不知道公司未来走势如何,会赚取利润或是亏损。

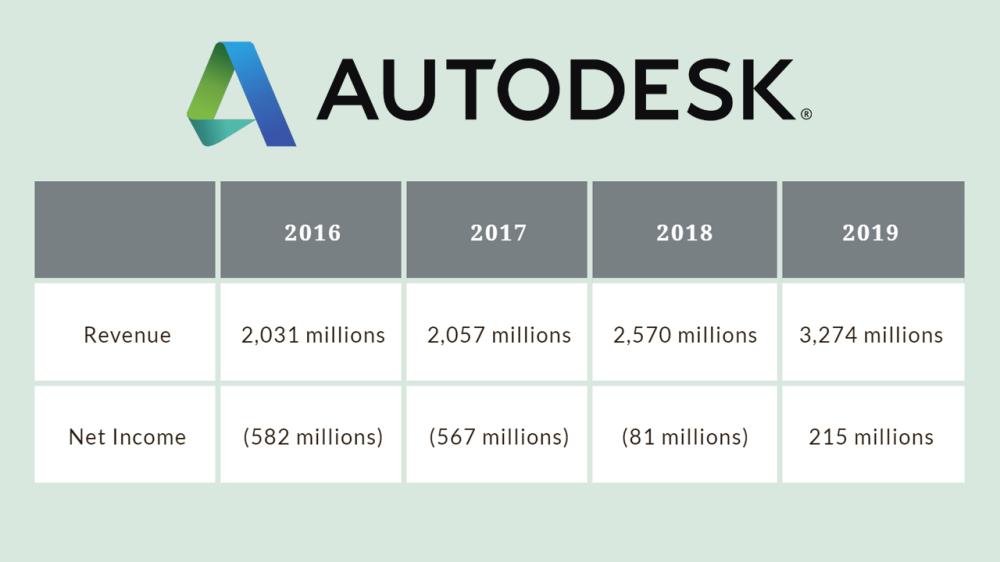

在最近四年的其中三年,当我们用公司总收入减去总支出时,他们的净收入都是负数,所以他们的经营是录得亏损的。

通常所有人都会想要投资在一家公司持续拥有正数自由现金流的公司,因为这意味着在他们的身上可以产生更多的现金,而Autodesk就具有这个能力。

如果一家公司的自由现金流为负数的话,我们就必须看他们是否是一家高成长的公司,因为一家高成长的公司需要很多资金去1发展生意,会用到很多钱,也会借贷很多钱而导致现金流出现负数。

如果公司可以在未来盈利就还好,如果现金流持续负数,则公司就可能有麻烦。

关于他们的收入是有从20亿美金增长到33亿,这是一个好现象。管理层所需要做的只是在管理支出的部分做得更好一点就OK 了。

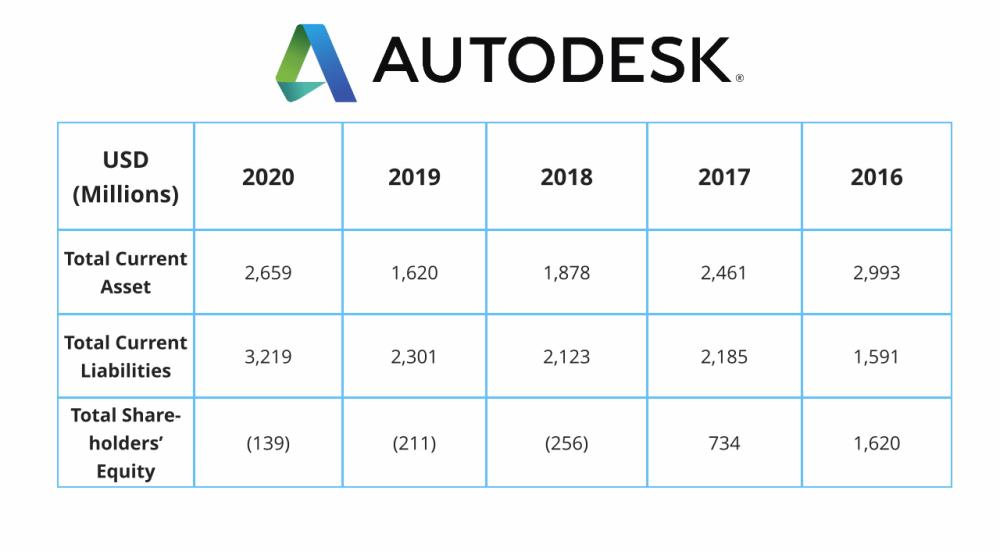

他们有32亿美元的流动债务, 而流动资产只有26亿。当公司处于负资产时,这意味着公司在资产负债表上的总资产超过总负债,这通常不是一件好事。

让我们看看Autodesk 过去几年的价格。

这只股票是在2016年过后才开始慢慢上升,这可能是投资者看到这家企业转型后开始有成绩出来,所以开始看好和买入这只股票,所以才让它开始上涨。

目前这家公司的本益比很高,现在它的PE是155倍。这意味着投资者需要支付155美元来买入一家一年只赚一美元的公司,所以我个人觉得这家公司的股价目前是过高了。

还有就是这家公司在2005后就再也没有分发股息,所以想要收股息的投资者就要注意了。

总结

Autodesk的财务状况看起来不是很好, 而且他们利用了很大的杠杆,所以造成公司的负债比率很高。这在短期这可能还不会有很大问题,但是如果处理不好的话,就可能像星巴克一样。

当他们的债务直线上升时,公司突然发现他们欠了很多人钱,这就会是个大问题了。星巴克的负债非常高,他们现在就是在想着办法如何减低他们的债务。

如果Autodesk要持续获得盈利,他们就必须积极的推动公司的未来发展。但是公司所给的未来盈利数据非常的模糊,让人觉得并没有一个清晰的盈利目标.

未来成长与趋势

Autodesk 在2015-2016开始转型, 所以营业额受到影响而慢慢下降。直到2018年, 公司成功转型成为SaaS提供云端的服务, 公司的营业额和盈利才又慢慢的开始上升。

因为Autodesk是很多公司不可或缺的应用程序,所以它有它的定价能力,基本这就是一个很好的增长机会,而Autodesk是绝对有定价优势的。

Autodesk现时也跟很多的大学有合作,公司提供这些应用程序给学生用,所以很多学生在大学时就习惯了应用Autodesk的软件。

也因为这样,很多公司也会热衷于使用相同的软件,因为他们所聘请的新进员工在大学学习时就习惯了Autodesk。

Autodesk基本上有很强的护城河, 人们很难从使用Autodesk转换去使用另一种软件。所以他们有能力以可以持续的提高价格。从中我们可以看到他们从人工业务到订阅付费业务的过渡非常成功。

总的来说,这是一家还在成长的公司,非常有竞争力,未来的发展也很不错。不过需要注意它的负债,还有就是目前的股价算是过高了,所以如果你想买入这只股票,就要注意这些了。

猜你喜欢: