东和资源(Tong Herr Resources Berhad) 股票分析

东和资源(Tong Herr Resources Berhad)是一家生产和销售不锈钢紧固件的公司,大股东是台湾人, 姓蔡,叫 Tsai Ming Ti。 东和资源的第一家工厂是在1988年成立于槟城,然后1999年在大马主要交易板上市。

公司业务

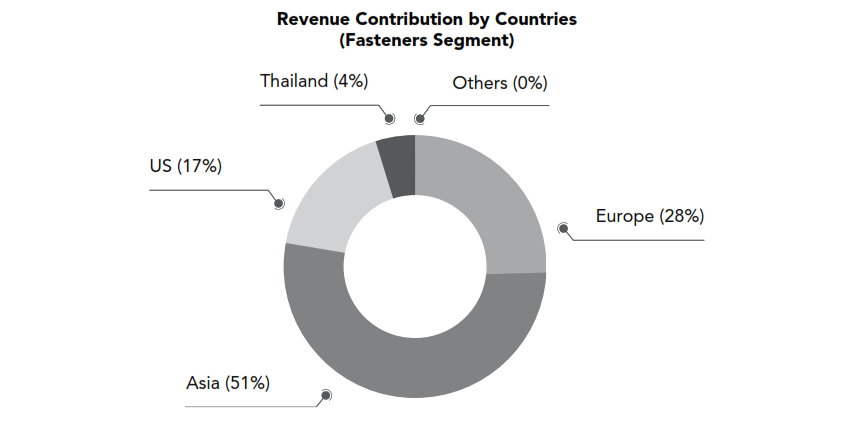

公司主要制造的产品包括不锈钢紧固件,如螺母、螺栓、螺钉和各种其他螺纹部件。 目前生产紧固件的工厂一间在马来西亚一间在泰国,都是以出口为主(超过90%的营业额来自出口)。主要的出口国家包括德国、美国、意大利、荷兰、日本等地。

这是出口国家的收入比例。就是泰国4%,美国17%, 欧洲28%,亚洲51%

它的产品多数是应用于太阳能、石化、机械装配、食品、电信、建筑等行业。

另外它在马来西亚也有一家生产铝制品的工厂,主要是供应给本地市场,本地市场大概占了70%。紧固件的主要原材料是钢盘条(wire rod), 而铝制品的主要原材料为钢坯billet和钢锭ingot。 (pi first sound)和.

这些材料的名称都很术语化,总挂来说,就是与钢铁和铝有关系,所以国际钢铁和铝的价格波动就会对公司有很大的影响。

业绩

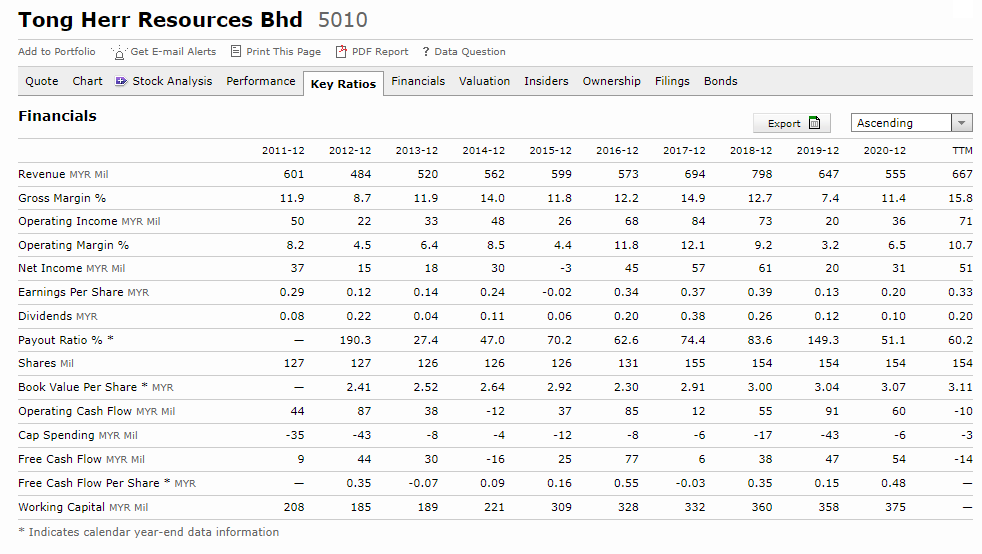

翻看公司的业绩,它在这10年里的生意是没有什么成长的。2011年的营业额是大概6亿令吉,到了2020却只有5亿5千多万令吉,10年里最高的营业额是在2018年创下的,差不多有8亿令吉。

2020年是因为疫情的缘故,所以营业额减少了许多。不过现在它的业绩已经慢慢的好起来。从最近公布的几个季度业绩来看,它的营业额和利润都在逐步增加,是一个好现象。

这里值得注意的一点是,公司2020年的营业额虽然减少, 但是毛利率却比2019年增加。 公司在年报里解释说是因为2020年时原材料价格暴跌,公司在2020的原材料购买价格比2019年的低很多,所以它的利润就提升了。

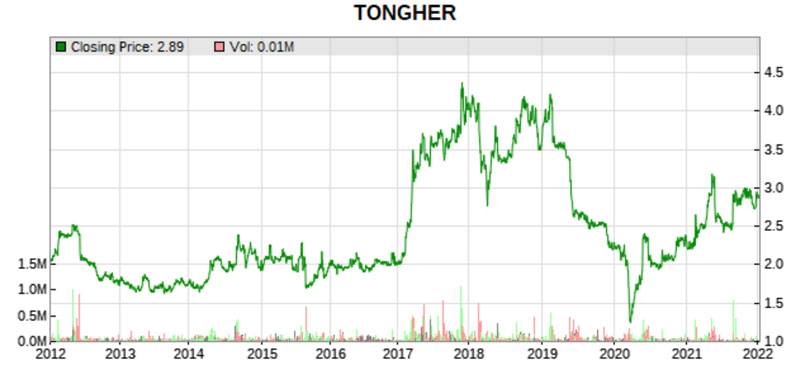

股价

东和资源的股价走势很多年都是在RM2之间上下,在2017时就突然飙升,最高去到RM4.50。如果看回业绩,就可以知道原因。那是因为他的营业额增加了不少,从2016年的5亿7千万,上升到2017年的差不多7亿,2018年更进一步的上升到差不多8亿。而净盈利也从2016年的5千5百万,上升到2017的6千6百万,和2018年的6千5百多万。所以因为业绩的表现标清和获利提升,所以股价也跟着上涨。

但是在2019年它的股价就开始下滑。那是因为它的营业额从8亿掉到6.5亿,所以股价也跟着反映出来。 管理层在2019年的财报里有解释到,业绩的大幅度下滑是由于整体销量和平均售价下降所导致的。

紧固件和铝材板块持续受到市场不确定性和中美贸易战的不利因素,使它对产品需求和定价造成影响而让公司的生意和盈利减少。

到2020年,股价更是跌到RM1.30. 不过因为最近这几个季度的业绩开始变好,股价又开始上升,现在的股价已经回升到RM2.90左右。

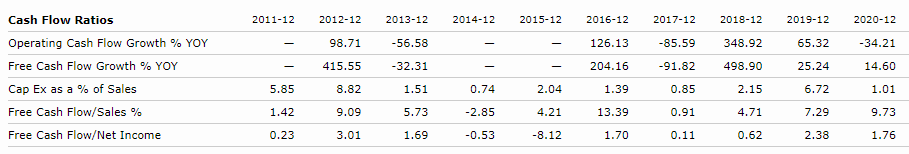

现金流

那我们如果去看东和资源的现金流的话呢,我们可以看到公司的现金流是很不错的,最新季度报告显示公司手上握有1亿4千4百多万马币的现金。公司的资产负债表也很健康,库存与应收账款常年都没有多大的问题。

风险

东和资源是家传统行业,目前面临多种业务风险,如商品价格波动、市场竞争、经济的不确定性,信用风险、流动性风险和金融风险。

商品价格波动

公司主要原材料的价格波动将影响他们的成本以及短期利润。他们有持续监控原材料价格,并适度的调整售价。 为了减低风险,公司也物色其他替代供应商来采购原材料,这样他们就可以降低仅仅依赖单一供应商的风险。

市场竞争

而为了保持竞争力,公司有专注于产品开发,并且确保他们产品的品质,他们也很强调准时交货,以满足客户在应对市场竞争时的满意度。

经济的不确定性

经济不确定性,包括政治危机和持续的中美贸易战,可能会打击顾客的信心.,因为东和资源的主要收入依赖于出口需求。 那为了降低风险,公司有在不断的扩展他们的客户群和扩大他们的现有市场。

信用风险

公司的信用风险主要来自应收账款、衍生工具、金融资产和存放在银行里的存款。 对于应收账款,公司有通过持续评估顾客的财务状况、来设定和监控顾客的限额和信用条款,这样就可以减低这些顾客应收账款的所可能带来的风险。

公司只与信誉良好的金融机构进行交易,因此衍生金融资产和存放在银行里的存款的风险是最小的。

流动风险

流动风险就包含了公司如何管理他们的现金流。 确保公司的现金流是处于健康水平对一家公司来说是非常重要。

为了降低风险,东和资源采取了非常谨慎的流动性风险管理和现金流规划,以尽量减少负债,同时通过备用信贷额度来保持充足的现金和可用资金。

兑换率风险

东和资源的主要交易货币为马来西亚令吉和泰铢,而交易的主要外币是美元和欧元。 公司的外汇率销售和采购提供了对外汇波动的自然对冲。

公司也有密切的观察汇率变动,而且他们也有采取相应行动以确保风险保持在可接受水平。公司也有提到说,如果有需要时,他们也会订立衍生合约以对冲风险。

总的来说,东和资源所做的是传统生意,属于周期性行业,他的生意模式平淡无奇,并不像科技股那样性感,所以他的股票也没有太多吸引到投资者的关注。

但是对于喜欢安稳公司的投资者来说,东和资源可能是一家很适合他们投资的公司,因为生意比较稳定,不会突然的暴跌,但也很难有爆炸性的成长,是比较平坦的,投资在这样的公司就可以让他们比较安心。

其他文章: