Hektar REIT 房产信托股票分析

Hektar房地产投资信托是一家马来西亚房地产投资信托,它于2006年12月4日在马来西亚证券交易所主板上市。它是马来西亚第一家以零售为重点的房地产投资信托。它是一家主要以商场和酒店为主的 REIT,旗下的商场多为处在二三线城市的大型商场。

这个信托主要的目标是为投资这个reit的股东提供可靠的收入分配,并增强基金的长期价值。 而这家公司呢,主要是由马来企业家所主导的。Hektar REIT由Hektar Asset Management私人有限公司管理,物业经理是Hektar Property Services私人有限公司。

这个房产投资信托的投资组合主要是由包括马来西亚半岛各地的六个购物中心,它们分别是:

- Subang Jaya的Subang Parade

- 马六甲的Mahkota Parade

- 麻坡的Wetex Parade

- 双溪大年的Central Square

- 居林的Kulim Central

- Segamat的Segamat Central

Hektar REIT还拥有位于麻坡的Classic Hotel,与Wetex Parade相连。

这个投资组合拥有200万平方英尺的零售空间,为REIT提供良好的地理分散,服务区域包括中央商务区、郊区、发展中的城镇和新兴城镇。

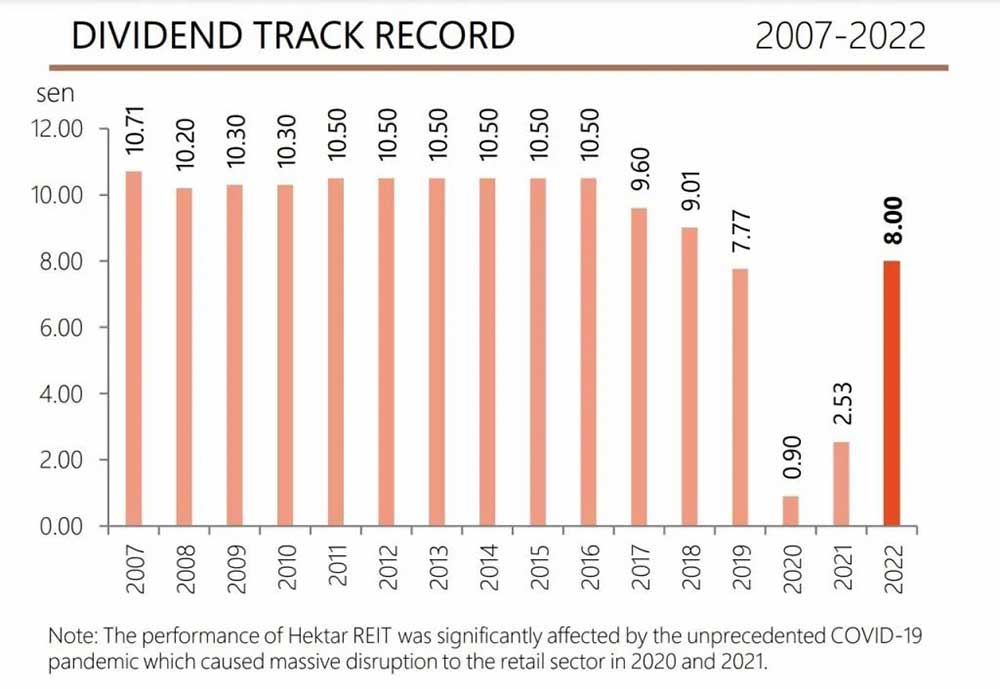

在资产管理、资产规模和对份额持有人的回报方面,Hektar REIT是马来西亚领先的房地产所有者和投资者。这个信托基金一向来都派发很高的股息,所以是喜欢收集股息股的投资者的一只爱股。

Hektar派息很慷慨

我们可以看一下这只REIT历来所给的股息。

开始的10年每年的股息都超过10分。不过2017年开始所给的股息开始下滑。2020和2021遇到新冠疫情,股息更是锐减。还好在业绩慢慢复苏后,所给的股息又重新上升了。

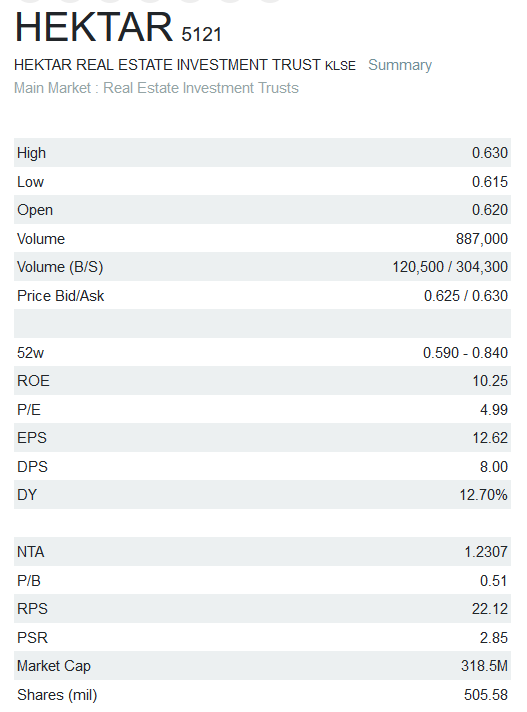

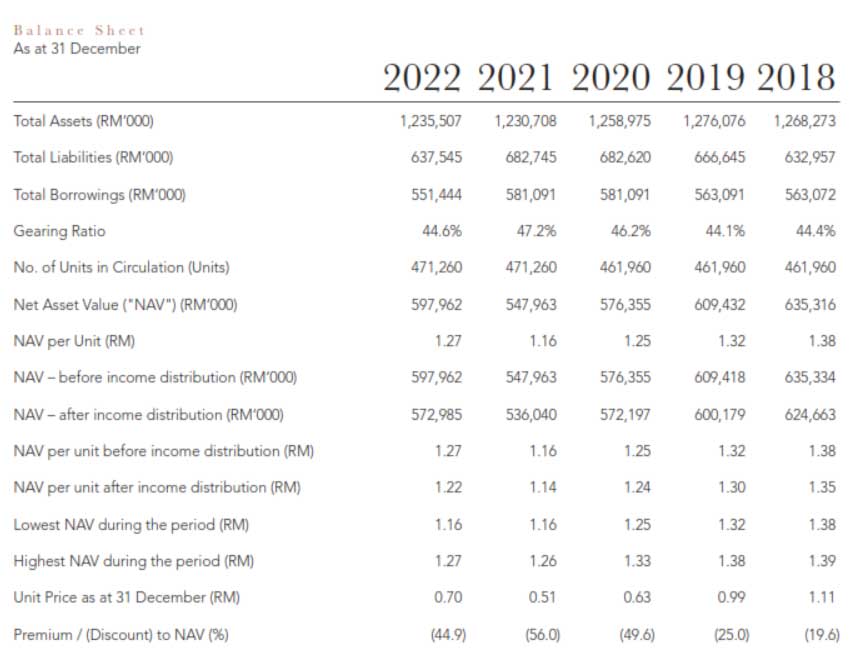

在我们评估一家REIT值不值得买时,出了看它所给的股息,另一个重要指标就是它的每股净资产(NTA)了。

Hektar目前的NTA是 RM 1.23,而它的股价时RM0.61,这个价格比它的每股净资产低了许多。就是说,你可以以61分,就买到一个价值1.23的资产,折价整整一半,所以以NTA来看的话,这只股是被低估了。

但是真的是低估吗,我们还要去看其他的数据。

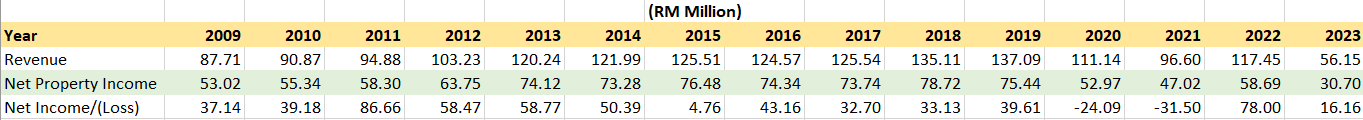

营业额和其他成绩

这个是Hektar从2009年到2023年的营业收入。营业额看起来也是很好的,每年都在增加,只有碰到疫情开始业绩才下滑。净盈利也是在疫情那两年录得亏损,其他年份都是盈利的。

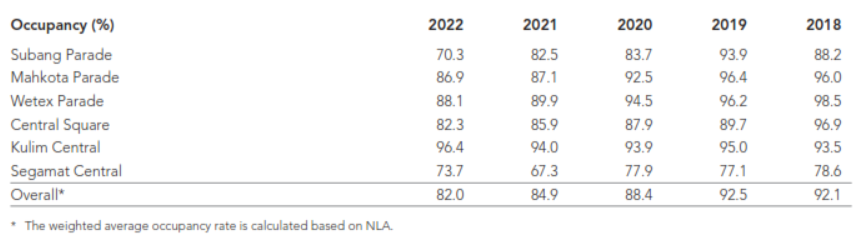

刚才说了,Hektar最主要的产业就是它的六个购物中心,那我们来看看一下这六个购物中心它们的出租率是如何。这个表列出了6家购物中心从2018年至2022年的出租率。

看了这个表,让人觉得Hektar的这些购物中心并不是很给力。有5家的出租率从2019年开始就下跌了。到现在都还没有回到2019年的水平。除了Kulim Central这家购物商场还算可以。出租率还有上升,而且是6家里出租率最高的,达到96.4%。

这个可能跟吉打州没有什么娱乐地方可去有关。大致上吉打人民在周末或是假期时都会前往槟城大型购物广场去闲逛。而有了这个Kulim Central后,吉打人就不需要去到老远的槟城了,所以让Kulim Central变成一个旺的购物中心,直接也让店面的租借需求变得很高。

2023年第一季度,旗下产业的平均出租率出租率是85.4%,第二季度85.7%,最新的第三季度报告显示,出租率进一步上升到了87.7%。

HEKTAR 在 2023 年本来有大约三分一的租约到期的,现在它的整体出租率上升,就说明很多租约到期的租户,有重新继续租下去,或是Hektar成功找到新的租户租下空置的商店,所以才让出租率提高了。这个当然是件好事,就是说商店的需求有在增加。

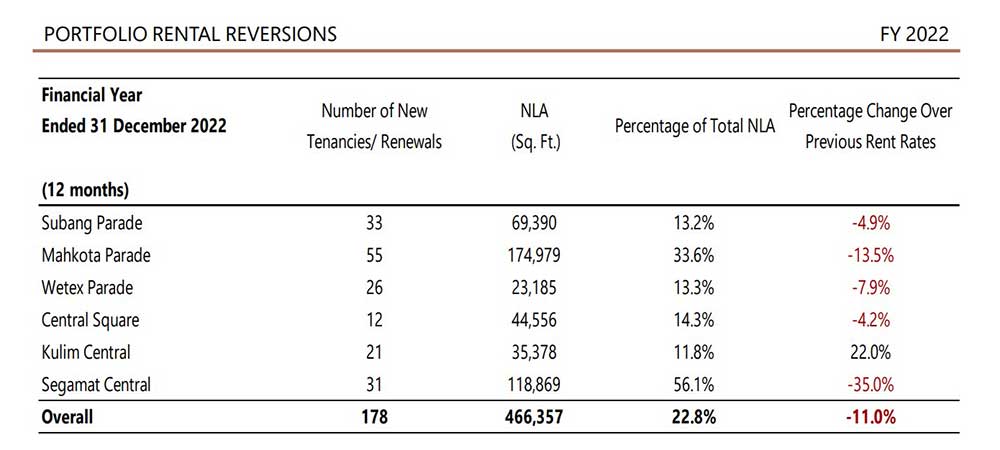

尽管出租率大致上还算维持,但租金方面,实际上是在逐渐降低的。除了Kulim Central有所增加之外,其他地方的整体发展都不尽如人意。这真的让人感到有些心情沉重。

尤其是Subang Parade,出租率不断下降,现在只有70%而已。梳邦算是一个城市,而Hektar的强项是在竞争比较不激烈的城镇里经营 购物中心。梳邦城市周围的购物广场众多,竞争非常厉害,尤其是来自 Empire Shopping Gallery, Aeon Big, 和 Sunway Pyramid的竞争,都严重的影响了Subang Parade。

如果你有去Subang Parade,你会看到很多商店都关闭了。尤其是在顶层,很多店铺空置已经很久,也没有新的租户愿意进驻。再这样下去,可能会拖累Hektar的业绩表现。 如果不创新并吸引人们前来,Subang Parade又能怎么办呢?

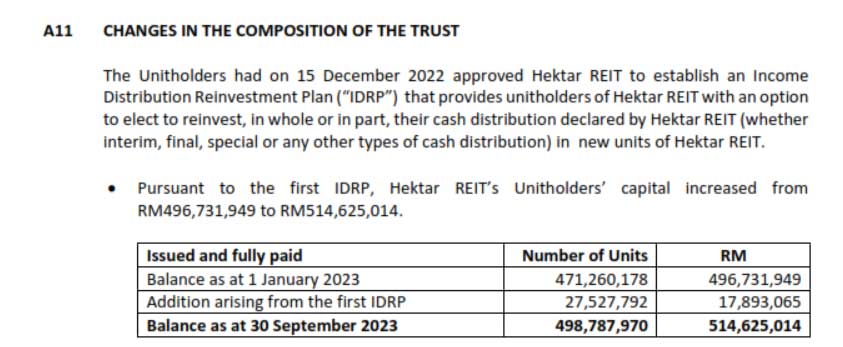

Hektar 因为是REIT的关系,它的收入多数都是从租户所付的租金得来的。但是REIT又被规定每年要将它们所赚取的盈利,当中的90%要拿出来作为股息,分发给股东。这就导致Hektar的储备金是没有剩下多少。当它要收购新的产业时,它就只能发附加股或是私下配售新股。

比如最近Hektar就开始搞起收入分配再投资计划,就是股东所收到的股息,可以再投资回去,买更多的股票。这个动作虽然可以让股东持有更多的股票,但是同时也让Hektar的股数越变越多,从而稀释掉了每股收益。

Hektar目前也在积极的往多元化发展。一路来Hektar都只是将重心放在购物中心,但是现在它们开始拓展去教育和工业领域,以适应不断变化的市场动态。Hektar的CEO Johari指出,这两个领域通常是由长期租赁协议组成,所以如果投资在教育和工业领域,就可以为公司提供稳定的收入。

以马来西亚教育市场为例,预计这个领域的复合年增长率大约为6.5%,市场规模预计将在2026年达到200亿令吉。至于综合工业设施市场,现在也看到显著的增长,所以Hektar的CEO预计在未来五年内,Hektar的投资组合中非零售资产将会有至少20%。到时就不会再完全是购物中心的REIT了。

那Hektar也不是说说而已,而是它们也真的开始行动了。在不久前,Hektar提议以1亿5000万令吉的价格收购马六甲 Yayasan Saad 学院(KYSM)的产业,以扩大公司的投资组合。

Hektar说它们将通过私下配售(Private Placement)20%的新股,以募集5364万令吉,来作为未来投资的资金。

这次私募将发行最多9976万新股,相当于扩大后股权的20%。在股票数量增加多20%后,看来Hektar的每股盈利又要被稀释掉了。这个是如果你对投资Hektar有兴趣的话,应该要注意的事情。

有人说, Hektar只剩下产业,并没有什么现金剩下了。 而且还有5.5亿的债务,占了资本比例的44.6%, 让人感觉说这整个Hektak REIT 是靠债务支撑起来的,这点你怎么看呢?